DT ROC and DT Oscillator Scan

این ابزار یک اسکن قوی برای شناسایی آن است که بازار قدرت کافی را دارد این جستجو را می توان در کل پورتفوی در تایم فریم روزانه، هفتگی و ماهانه انجام داد.از منوی بالای داینامیک تریدر از قسمت اسکن میتوانید دسترسی داشته باشید. این جستجو برای هر پورتفوی در هر بازاری مانند سهام، ارز و صندوق های سرمایه گذاری کاربرد دارد. این اسکن فقط روی دیتا روزانه روی سیستم شما کار می کند و نرم افزار به شکل خودکار دیتا را به هفتگی و ماهانه تبدیل می کند. لازم به ذکر است حتماً دیتا باید به شکل آف لاین به نرم افزار داده شود و از هر سرور لایوی دیتا گرفته شود این اسکن انجام نمی شود. DT ROC and DT Oscillator Scan عملاً چکار انجام می دهد؟ این اسکن موقعیت Roc و DT Osc را برای چندین دوره جستجو و برای هر پورتفوی انجام می دهد.

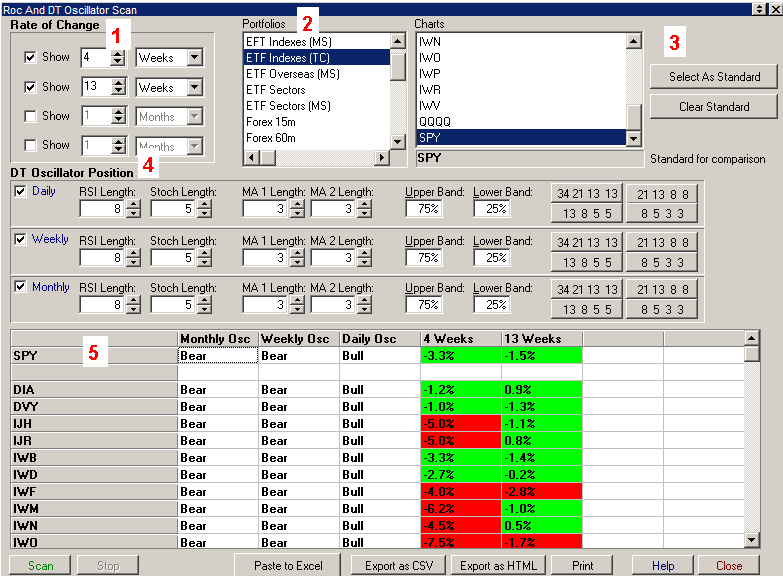

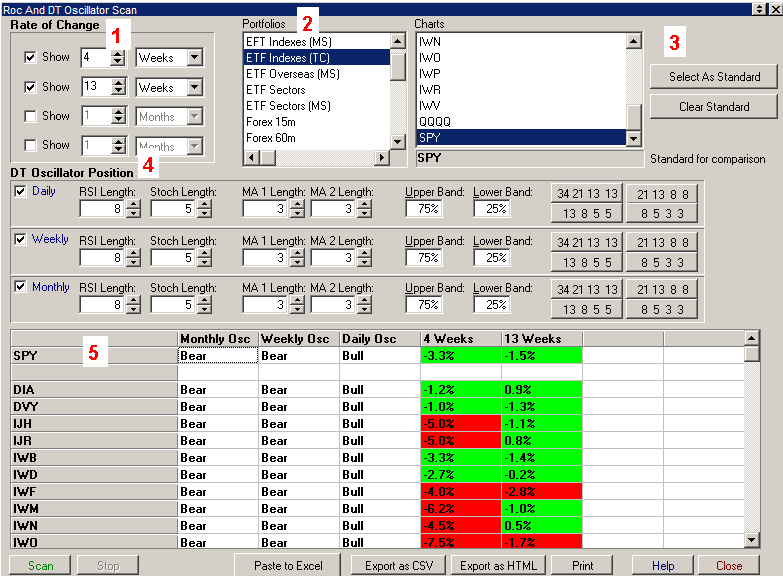

نرخ تغییر (Rate Of Change)

کاربر می تواند 4 تا ROC را از ماهانه، هفتگی و روزانه با هر جستجوی برگشتی دلخواه انتخاب کند. نتایج حاصل شده نه تنها نرخ تغییرات برای هر بازار را نشان می دهد بلکه مقایسه ROS را با یک نرخ استاندارد نشان می دهد که به مخاطب بگوید بازار نسبتاً قوی یا ضعیف است. به عنوان نمونه ROC از پورتفوی سهام را می تواند با ROC از S&P و نتایج حاصل از اسکن را در مقایسه خود نشان دهد که بگوید هر یک از سهام از S&P قوی تر است یا ضعیف تر.

موقعیت DTosc

مخاطب می تواند انتخاب کند که نتایج ماهانه، هفتگی و روزانه DTosc را در خروجی نشان دهد.

اسکن ROC و DTosc و نمونه ای از نتیجه

- Rate Of Change: شما چهار انتخاب از اسکن های ROC دارید هر اسکن می تواند روزانه، هفتگی و ماهانه باشد. در مثال از از ROC های 4 و 13 هفته استفاده شده است. جمعه ROC که می خواهید اسکن کنید را چک کنید و برگشت دوره و تایم فریم را انتخاب کنید.

- Portfolio: هر پورتفوی که می خواهید اسکن شود را انتخاب کنید. پورتفوی حتماً باید حاوی دیتا روزانه باشد و بقیه دیتا ها مانند زیر روزانه یا هفتگی و ماهانه را اسکن نمی کند. داینامیک تریدر به شکل اتوماتیک دیتای روزانه را به هفتگی و ماهانه تبدیل می کند.

- Select as Standard: لیستی از دیتایی خواهد شد که در پورتفوی انتخاب شدند. از لیست "Charts " شما گزینه ای که می خواهید به عنوان استاندارد باشد را انتخاب می کنید و سپس دکمه “Select as Standard” را می زنید. به عنوان نمونه در پورتفوی شاخص های ETF انتخاب شده و SPY به عنوان استاندارد انتخاب شده است که به عنوان میار استاندارد با بقیه ETF ها مقایسه شود.

- DT Oscillator Position: شما ممکن است اسکن را برای هر نماد در تایم فریم های روزانه، هفتگی و ماهانه انتخاب کنید نتیجه هر را شما می توانید چک کنید. تنظیمات DT OSc را انتخاب کنید تنظیمات DTOSC یک گزینه مشابه موجود برای نمودار اندیکاتور DTOSC می باشد.

- Scan Results: نتایج تمام گزینه های انتخابی در لیست اعلام می شود به عنوان نمونه در مثال بالا نتایج DT OSC روزانه، هفتگی و ماهانه برای دوره های 4 و 13 هفته ای ROC برای هر نماد گزارش شده است.

اولین گزینه همیشه گزینه استاندارد ما می باشد در این مورد SPY (شاخص S&PETF) است. اگر ROC یک گزینه دیگر کمتر از استاندارد باشد به صورت قرمز نمایش می دهد اگر ROC بزرگ تر از استاندارد باشد به رنگ سبز نمایش می دهد.

چگونه از نتیجه اسکن ROC و DT Osc استفاده کنیم؟

این اسکن یک سری اطلاعات عملی به تریدر می دهد تا با سرعت زیاد ببیند ROC و مومنتوم چه سهامی نسبت به گزینه استاندارد پایین تر یا بالاتر است. در مثال فوق در تایم فریم هفتگی و ماهانه DT Osc(مومنتوم) شاخص SPY نزولی است. تریدرهای میان مدتی فقط به دنبال پوزیشن های فروش در بازار هستند. اگر چهمومنتوم روزانه صعودی است مومنتوم کوتاه مدتی بازار افزایشی خواهد بود به عنوان یک نکته مهم باید به این نکته توجه شود که بهترین موقعیت حالتی است که هر سه پوزیشن یک وضعیت مومنتوم داشته باشند یا هر سه صعودی یا هر سه نزولی باشد. در همان مثال اگر تایم فریم روزانه یک برگشت نزولی بدهید بهترین موقعیت برای فروش ایجاد می شود چون تایم هفتگی و ماهانه نیز نزولی است. به شکل واضح در این شرایط باید از ورود به معاملات خرید اجتناب کرد. در تایم فریم روزانه، هفتگی و ماهانه تمام ETF ها همانند وضعیت مشابه نزولی دیده می شود که نشان می دهد احتمال ریزش کلی بازار وجود دارد. تنظیمات 4 و 13 هفته ROC نشان می دهد که کدام نمادها بطور طبیعی از شاخص استاندارد که در اینجا SPY است قوی تر یا ضعیف تر هستند. هر دو ROC 4 و 13 هفته ای نماد IWF قرمز هستند که نشان میدهد IWF به شکل واضحی ضعیف تر از SPY است. اگر معامله گری دنبال فروش است می تواند وقتی موقعیت مومنتوم روزانه این سهم نزولی شد اقدام به فروش بکند. در نمونه دیگر هر دو ROC 4 و 13 هفته ای DIA قوی تر از SPY است و به همین خاطر به رنگ سبز می باشد. بنابراین میتوان بدین شکل تفسیر کرد در حالت طبیعی قدرتمندی DIA نسبت به SPY ادامه دار باشد

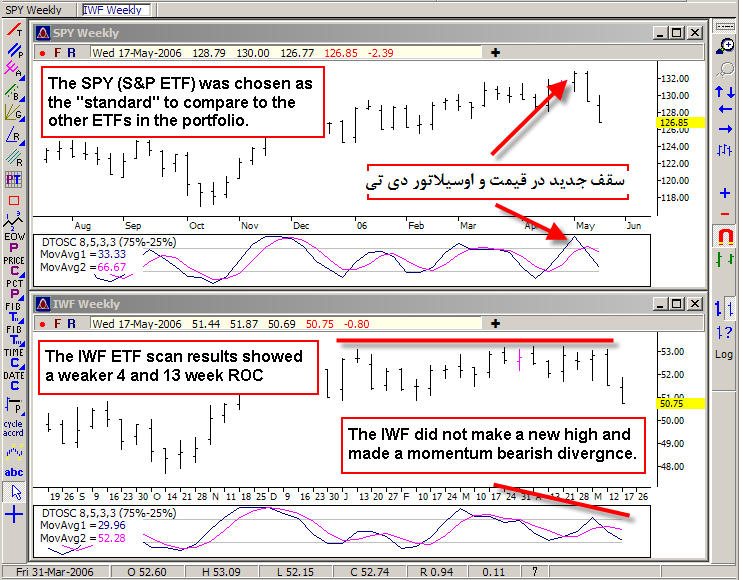

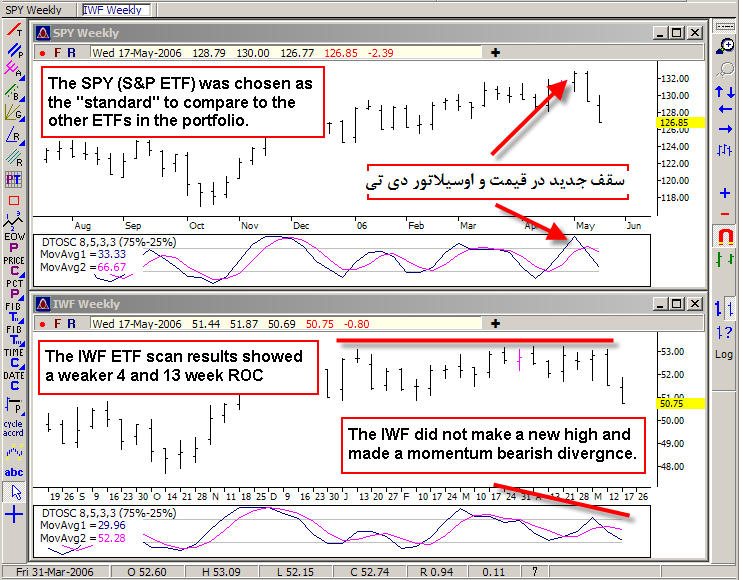

یک مثال از اسکن نتایج

دو نمودار زیر یک مثال از نتیجه اسکن می باشد که تایم هفتگی دو نمودار SPY و IWF را نشان می دهد. نتایج اسکن روزانه، هفتگی و ماهانه ETF IWF همانند SPY نشان داده شده است. اما هر دو ROC چهار و سیزده هفته ضعیف تر است. وقتی ما به چارت هفتگی SPY و IWF نگاه می کنیم می بینیم که IWF موفق نمی شود سقف بالاتر بزند و مومنتومش از SPY ضعیف تر است. و عملاً شاهد واگرایی منفی هستیم. اگر تریدری به دنبال فرصت های فروش در بازار است با توجه به این وضعیت IWF بهترین کاندیدا برای این موضوع می باشد. که به شکل واضحی ضعیف تر از استاندارد می باشد.