یکی از الگوهای هارمونیک پرطرفدار میان معامله گران بازارهای مالی الگوی گارتلی می باشد. این الگو معمولاً در انتهای موج 2 یا B الیوتی تشکیل شده و از این رو مورد علاقه معامله گران است چرا که بعد از اتمام موج 2 یا B، موج 3 یا C آغاز می گردد که قدرتمندترین موج الیوتی بوده و بیشترین بازدهی

تحلیلگران خبره تکنیکال در این موج حاصل می شود.

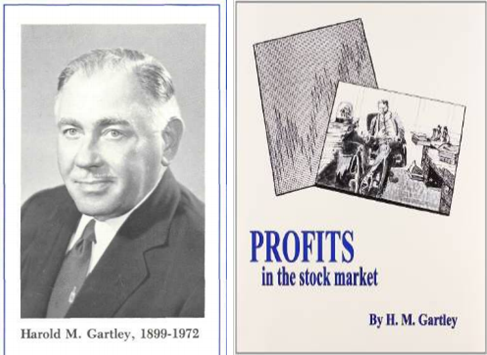

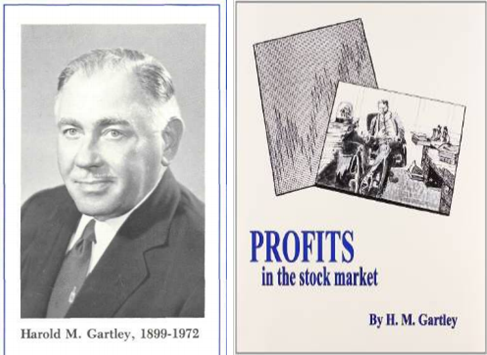

الگوی گارتلی در دهه 1930 توسط شخصی به همین نام یعنی Harold McKinley Gartley و در کتاب وی تحت عنوان «Profits In The Stock Market» به تحلیلگران و معامله گران بازارهای مالی معرفی شد.

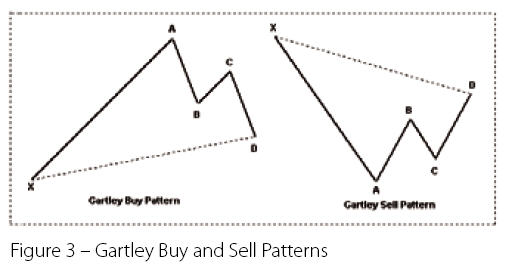

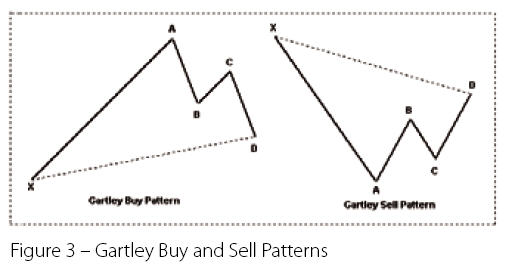

گارتلی در این کتاب اشاره نمود که وقتی بعد از یک حرکت نیرومند، واکنشی در قالب یک الگوی 3-موجی در خلاف جهت حرکت یادشده رخ بدهد که طی آن دو بازو در خلاف جهت حرکت اولیه و تقریباً برابر هم شکل باشند، بازار مستعد ادامه حرکت در جهت حرکت اولیه بوده و بازوی اصلاحی مخالف روند جدید در شرف پایان است.

الگوی گارتلی در صفحه 222 کتاب Profits In The Stock Market

از آنجا که تشریح الگوی یادشده در صفحه 222 کتاب « Profits In The Stock Market» صورت پذیرفته بود، در محافل تحلیل گری این الگو به الگوی «گارتلی 222» مشهور شد.

الگوی گارتلی تا سالها به عنوان یک الگوی محبوب معاملاتی مورد استفاده فعالان بازار قرار گرفت. معیار اصلی در تشخیص این الگو، وقوع یک حرکت اصلاحی متشکل از 3 بازو پس از شکل گیری یک گام نیرومند اولیه بود که بازوی اول و سوم این حرکت اصلاحی با هم برابر بوده و خلاف جهت حرکت نیرومند نخستین باشند. در این مدت هیج نسبت خاصی برای چهارچوب بندی دقیق تر میان اضلاع و نقاط الگو وجود نداشت و تنها ساختار کلی الگو برای تحلیلگر و معامله گر کفایت می کرد.

سالها بعد و در دهه 1990 میلادی، شخصی به نام

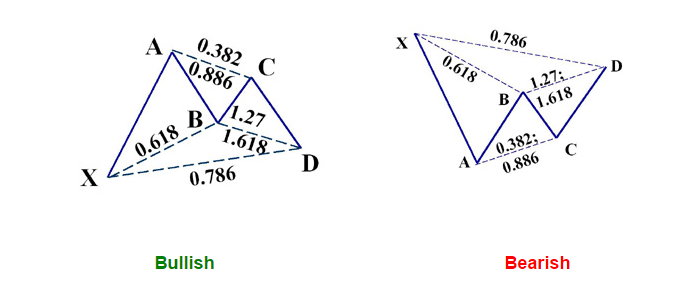

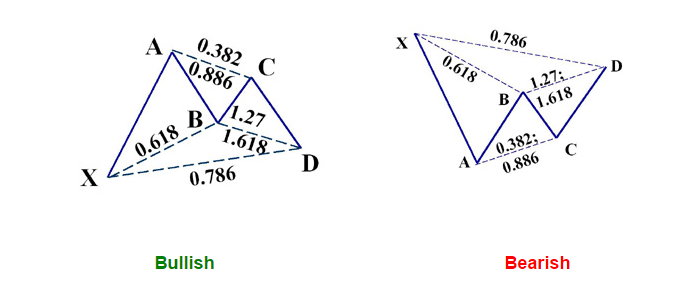

«اسکات کارنی» دست به تدقیق نسبتهای میان اضلاع و نقاط الگو بر اساس اعداد فیبوناچی زد و در کتاب نخست خود تحت عنوان «Harmonic Trader» و تبیین بیشتر این الگو پرداخت. مطابق با آموزه های آقای کارنی، الگوی گارتلی برای عملکرد بهتر بایستی به صورت ذیل بوده و نسبتهای نشان داده شده در آن برقرار باشند:

نسبت های میان بازوهای 5 گانه الگوی گارتلی طبق آموزه های اسکات کارنی

نکات مهم هنگام معامله گری بر اساس االگوی گارتلی:

1-الگوی گارتلی معمولاً یک الگوی برگشتی قوی بوده و لذا بهتر است که پیش از شکل گیری آن یک روند طولانی در جهت عکس داشته باشیم. مثلاً اگر یک الگوی گارتلی صعودی می بینید، اگر پیش از شکل گیری این الگو یک روند طولانی نزولی داشته باشیم، احتمال عملکرد موفقیت آمیز الگوی گارتلی بیشتر خواهدبود.

2- پس از تکمیل الگوی گارتلی، در صورتی که قیمت از نقطه B عبور کند، نخستین نشانه حرکت قدرتمند روندی که الگوی گارتلی معمولاً پیشآهنگ آن می باشد ظاهر شده است. در واقع صعود قیمت به بالای نقطه B در گارتلی صعودی و نزول قیمت به پایین نقطه B در گارتلی نزولی به منزله متداخل شدن موج اصلاحی آغاز شده از نقطه A می باشد و نخستین نشانه ورود دوباره بازیگران هوشمندی است که بازوی نیرومند XA را رقم زده بودند.

«رابرت ماینر» به عنوان یک معامله گر موفق همواره از متداخل شدن امواج به عنوان یکی از پارامترهای اصلی تحلیلی خود در راستای سنجش قدرت و ضعف حرکات بازار بهره می برد.

3- در صورتی که بین بازوی XA و بازوی AD یک واگرایی زمانی معمولی هم جهت با الگو (یعنی TD+ برای گارتلی صعودی و TD- برای گارتلی نزولی) شکل بگیرد، عملاً یک نشانه نیرومند مبتنی بر تقویت احتمال عملکرد درست و کیفیت بالای الگو صادرشده است.

4- در صورتی که در گام های نهایی بازوی CD، یک

واگرایی معمولی هم جهت با الگو (یعنی RD+ برای گارتلی صعودی و RD- برای گارتلی نزولی) شکل بگیرد، معامله گر بایستی آماده تریگرگیری در راستای سوار شدن بر موج انفجاری صعودی یا نزولی در جهت الگوی گارتلی باشد.

گارتلی در این کتاب اشاره نمود که وقتی بعد از یک حرکت نیرومند، واکنشی در قالب یک الگوی 3-موجی در خلاف جهت حرکت یادشده رخ بدهد که طی آن دو بازو در خلاف جهت حرکت اولیه و تقریباً برابر هم شکل باشند، بازار مستعد ادامه حرکت در جهت حرکت اولیه بوده و بازوی اصلاحی مخالف روند جدید در شرف پایان است.

گارتلی در این کتاب اشاره نمود که وقتی بعد از یک حرکت نیرومند، واکنشی در قالب یک الگوی 3-موجی در خلاف جهت حرکت یادشده رخ بدهد که طی آن دو بازو در خلاف جهت حرکت اولیه و تقریباً برابر هم شکل باشند، بازار مستعد ادامه حرکت در جهت حرکت اولیه بوده و بازوی اصلاحی مخالف روند جدید در شرف پایان است.