- روند بازار را ترسیم کنید.

- روند بازار را تشخیص دهید و در همان مسیر حرکت کنید.

- نقاط اوج و نزول آن را پیدا کنید.

- بدانید تا کجا می توان عقب نشینی کرد.

- خطوط را ترسیم کنید.

- میانگین را دنبال کنید.

- چرخش ها را فرا گیرید.

- علایم هشداردهنده را بشناسید.

- آیا این یک روند است یا خیر.

- علایم تاثیر را بشناسید.

ده فرمان مرفی برای معاملات حرفه ای

2019/01/02 | 1397/10/12تحلیل , معامله , حجم , روند , ترید , معامله گر , اندیکاتور , معامله گر حرفه ای , موقعیت های باز

بر اساس قواعد بنیادی روش جان مورفی تشخیص روند بازار (صعودی یا نزولی) مهم تر از پیدا کردن دلایل این روند است. مهم ترین قوانین معاملات حرفه ای را تحت عنوان ده فرمان جان مورفی در زیر مشاهده می کنید:

مطالب مشابه

مشاهده همه

اولین گام در تشکیل سبد سرمایه گذاری چیست؟

گام اول در تشکیل سبد سرمایه گذاری طرحریزی آن است که میتواند بهعن...

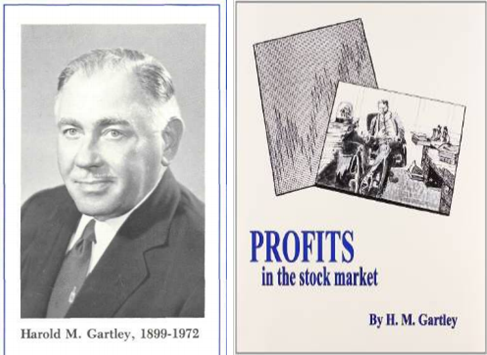

تاریخچه تکاملی الگوی گارتلی

یکی از الگوهای هارمونیک پرطرفدار میان معامله گران بازارهای مالی الگوی گارتلی می باشد....