مقدمه

در کشور ما و در سالهای اخیر روش تحلیلی پرایس اکشن همزمان با سایر نقاط دنیا به سرعت رشد پیدا کرده و فراگیر شده است. در این راستا و بخاطر وجود سبک های تحلیلی مختلف پرایس اکشن منابع و مراجع مختلفی ارایه شده اند که در این بین در کشور ما سبک فولر در پرایس اکشن کمتر شناخته شده و به سبک های دیگر توجه بیشتری شده است. فولر در مقالاتی خصوصیات و ویژگی های سبک تحلیلی خودش را آموزش داده است که از این به بعد و در سلسله نوشتارهایی به یادگیری آموزه های فولر خواهیم پرداخت تا با این سبک کاربردی و قدرتمند در پرایس اکشن بیشتر آشنا شویم.

چطور نقطه ورود را شناسایی و ترید را مدیریت می کنم

درس امروز بررسی کاملی از نحوه شناسایی نقطه ورود و نحوه مدیریت پوزیشن های من در مارکت خواهد بود. در این مثال برای توصیف نحوه تحلیل و اقدام به یک ترید از یک ست آپ (چیدمان) پین بار در جفت ارز پوند/دلار که همین جمعه هفته قبل شکل گرفت استفاده می کنم. درس امروز مانند دریچه ای به ذهنم خواهد بود در نتیجه شما می توانید درک بهتری از پروسه تحلیلی یک ترید موفق در تایم فریم روزانه بر اساس ست آپ های ساده پرایس اکشن پیدا کنید.

چطور یک سیگنال ورودی را شناسایی می کنم

اولین قدم برای پیدا کردن سیگنال ورود، بررسی چارتهای مختلف را شامل می شود. شما احتیاج دارید که یک چک لیست از بهترین جفت ارزها برای ترید را در اختیار داشته باشید و بعد در اولین قدم چارت های روزانه مختلف را بررسی کنید و باید اینکار را هر روز در ساعت مشخصی انجام بدهید که بهترین زمان برای تحلیل چارت ها زمان بسته شدن بازار نیویورک و باز شدن بازار اروپا است. این زمانی است که قدرت بازار رو به افول میگذارد و روز جدید کاری در آسیا شروع می شود که غالبا نوسانات قیمتی به میزان فعالیت بازارهای نیویورک یا اروپا نخواهد بود. همینطور که چارت های مختلف را بررسی می کنم مشخصاً به دنبال این موارد هستم: روندها، سطوح مقاومتی و تریگر های پرایس اکشن در ابتدا تعیین می کنم که آیا در مارکت روندی جاری است یا خیر. برای انجام اینکار به ساختار قیمت توجه می کنم و اینکه آیا در قیمت با سقف های بالاتر و کف های بالاتر روبرو هستم و یا سقف های پایینتر و کف های پایین تر شکل گرفته است. همینطور به جهت مووینگ های نمایی 8 و 21 در تایم فریم روزانه توجه می کنم. سپس هر سطح مقاومتی اصلی و مهمی را در چارت شناسایی می کنم بخاطر اینکه ترکیب سطوح مقاومت استاتیک (خطوط افقی) و تریگر های پرایس اکشن ترکیب بسیار قدرتمندی را شکل می دهند. ولی چارتم را از خطوط متعدد حمایت و مقاومت لبریز نمی کنم و فقط خطوطی را ترسیم می کنم که اصلی و مهم باشند با تمرین بیشتر شما هم می توانید این سطوح رو بهتر تشخیص بدهید. برای شروع به مثال جفت ارز پوند دلار در تایم فریم روزانه دقت کنید

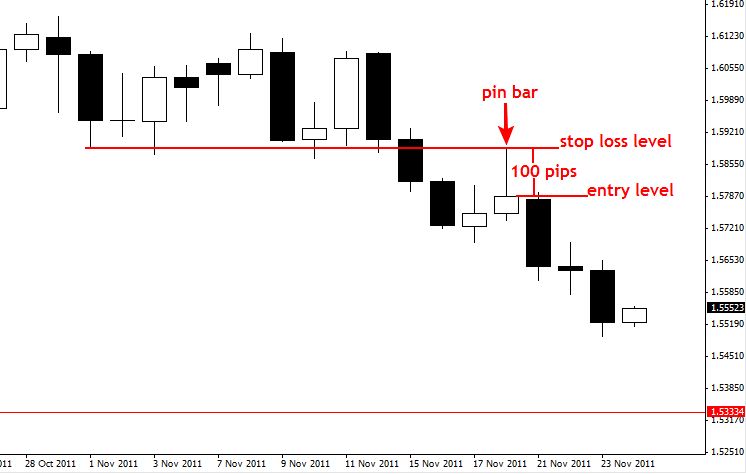

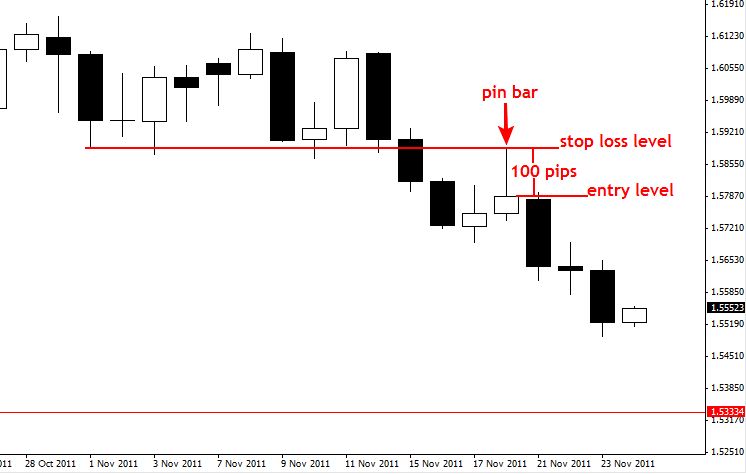

به ست آپ (چیدمان) پین بار شکل گرفته درچارت فوق دقت کنید. بعد از اینکه تشخیص دادم بازار دارای روند است و یا دچار حالت ساید و رنج شده است و خطوط اصلی مقاومت روبروی چارت را ترسیم کردم، حالا به دنبال مشاهده سیگنالهای بدیهی و واضح پرایس اکشن شکل گرفته در چارت می گردم. دوست دارم تا جایی که ممکن است همجهت با روند ترید کنم و شروع همراهیم با ترند از سطوح مقاومتی هم جهت با روند باشد اما گاهی اوقات در بازار روندی شکل نگرفته که در این زمانها می توانیم به دنبال شناسایی تریگرهای پرایس اکشن در نزدیکی سطوح مقاومتی اصلی باشیم. در این حالت می توانیم در بازارهای ساید هم بر اساس ست آپ های پرایس اکشن ترید کنیم و یا بطور کلی اقدام به تریدهای کانتر ترند (ضد روند) نماییم. (مثال این مقاله مربوط به یک وضعیت است که در آن روند شکل گرفته است در مقاله ای دیگر وضعیت ترید در بازارهای ساید بررسی خواهد شد). در مثال ست آپ پین بار جفت ارز پوند دلار (چارت فوق) در بازار شاهد شروع یک روند نزولی هستیم و کراس مووینگ های 8 و 21 هم موید این امر هستند و همچنین میبینیم که اخیرا بازار از حالت ساید و خنثی شروع به ریزش کرده است. پین بار شکل گرفته همزمان با روند جاری نزولی ایجاد شده و در برخورد با ساپورت قبلی و مقاومت فعلی در نرخ 1.5900 قرار دارد و چون این پین بار تمامی شرایط لازمه در پلن معاملاتی مرا برای یک سیگنال ایده آل را شامل می شد تصمیم به ترید بر اساس این تریگر خوب پرایس اکشنی گرفتم.

چطور حد ضرر را تعیین کنیم

برای تعیین دقیق میزان حد ضرر قواعدی وجود دارد که می توانید بر اساس آنها عمل کنید: ابتدا اینکه سعی کنید استاپ را در یک سطح منطقی قیمت قرار بدهید. بنابراین در ست آپ پین بار مثال فوق استاپم را بالای شادوی پین بار قرار دادم چون این نقطه ای است که اگه قیمت به آن برسد به من می گوید که تریگر ورودیم سیگنال خطا داشته است. دقت داشته باشید که شما باید همیشه حد ضررتان را همزمان در وقتیکه می خواهید سفارش معامله را به اجرا بگذارید تنظیم کنید و هرگز بدون تعیین حد ضرر و استاپ گذاری وارد بازار نشوید. در چارت زیر می توانیم ببینیم که حد ضرری 100 پپسی در نرخ 1.5887 و نقطه ورودی در نرخ 1.5787 داریم. این مسله از این جهت مهم است که بر اساس این میزان حد ضرر، تارگت و هدف قیمتیمان را تعیین می کنیم که در این مورد در ادامه صحبت میکنم.

چطور یک هدف قیمتی را شناسایی کنیم

وقتی تارگتم را تعیین می کنم به دنبال یک ریسک/ ریوارد حداقل 1 به 2 هستم (یا بیشتر) در چارت پوند و تریگر پین بار میزان ریسک من 100 پپس بود و به این خاطر به دنبال تارگتی 200 پپسی هستم (یا بیشتر). دقت کنید که در اینجا فقط از سنجش میزان پپس استفاده می کنم و نه ریسک (در آینده مقاله ای در مورد استراتژی های مدیریت سرمایه در سبک فولر ارایه خواهد شد) و بعد چک می کنم که در مسیر تارگتی که تعیین کرده ام هیچ مقاومت و یا حمایت اصلی و مهمی در پیش نباشد. اگر در این مسیر مقاومت مهمی وجود نداشت تارگتم را تعیین می کنم ولی اگردیدم پیش از رسیدن قیمت به تارگت (به میزان 2 برابر ریسک اولیه)، مقاومت مهمی وجود دارد بررسی مجددی می کنم تا ببینم این ترید را انجام بدهم یا خیر. گاهی اوقات یک تارگت 1.5 برابری را هم قبول می کنم مشروط به اینکه تریگر شکل گرفته از شرایط ایده الی برخوردار باشد.

خروج از یک پوزیشن احتمالا یکی از مشکل ترین جنبه های ترید است و چیزی است که در گذر زمان در این حوزه بهتر می شوید. بزرگترین مشکل تریدرها در زمینه خروج، عدم خروج به موقع به امید گرفتن سود بیشتر است .تریدر طمع کاری نباشید سودتان را بر اساس یک ریسک ریوارد 1:2 یا بیشتر بگیرید البته می توانید پوزیشنتان را تریلینگ کنید و بر اساس تحلیلتان برای گرفتن سود بیشتر اقدام کنید. فقط به دام این بازی نیافتید که تارگتی را تعیین کنید و بعد وقتی قیمت به آن نزدیک شد مرتبا تارگت را به امید سود بیشتر جابجا کنید و فکر نکنید که همیشه بازار در جهت سود بیشتر ما تا ابد حرکت خواهد کرد.

اردر گذاری ترید در نرم افزار بروکر

در این زمینه نمی توانم وارد ریز جزئیات بشوم چون همه ما از یک نوع نرم افزار و یا یک بروکر مشخص استفاده نمی کنیم ولی یکسری ملاحظات کلی هست که در مورد آنها صحبت میکنم. مطمین باشید که تمامی پارامترهای سفارش خرید یا فروش درست نوشته شده اند، حد ضرر، نقطه ورود و تارگت. قبل از کلیک برای فعال شدن سفارشتان مجددا همه چیز را دوباره چک کنید چون چیزی بدتر از این نیست که پولتان را بخاطر یک عدد گذاری اشتباه در اردر به راحتی از دست بدهید. ارزشش را دارد که سرعت عملکردتان را کم کنید و با کمی صرف وقت بیشتر مطمئن بشوید که تمامی پارامترهای لازمه را به درستی در سفارش خرید یا فروشتان نوشته اید.

مدیریت ترید

بعد از اینکه با ترید وارد بازار شدین تازه کار اصلی شروع می شود . برای اکثر تریدرها مدیریت یک پوزیشن جایی است که باعث از بین رفتن تمام زحماتشان می شود. در حقیقت زمانیکه وارد بازار شدید واقعا نیاز ندارید کار زیادی را انجام بدهید جز اینکه روزی یکبار پوزیشن را چک کنید. وقتی پوزیشن پوند را بر اساس ست اپ پین بار گرفتم تا 24 ساعت بعد کار خاصی نکردم. وقتی روز بعد برگشتم متوجه شدم که پوزیشن در سودی بیش از 100 پپس است و دیگر تا روز بعد کاری نکردم. (Set & Forget) روز بعد برگشتم (چهارشنبه این هفته) و تصمیم گرفتم که از ترید خارج شوم چرا که پوزیشن در سودی حدودا 2.5 برابر ریسک اولیه قرار داشت. پس دقت کنید که طمع نکنید و پوزیشن در سودی را بیش از حد باز نگه ندارید و یا حداقل وقتی بیش از 2 برابر ریسک اولیه در سود هستید قسمتی از سود را برداشت کنید و یا حداقل استاپ اولیه را به نقطه معقولی منتقل کنید تا از سودتان محافظت شود.

کنترل احساسات در یک ترید

شاید بهترین روش برای اینکه مطمین باشید احساس در تریدتان دخیل نیست این است که مبلغ بیش از حدی را برای یک ترید ریسک نکنید.مرتبا از تریدرهای مختلف ایمیل های زیادی را دریافت می کنم که به من می گویند دائماً ضرر می کنند و یا اینکه تمام مدت شب بیدارند و همینطور خیره به چارت نگاه می کنند و یا اینکه نمی توانند از فکر کردن به تریدی که دارند رها بشوند و هر لحظه به آن فکر می کنند. تنها دلیلی که تریدرها این کارها را می کنند اینست که آنها مبلغ زیادی را بروی هر ترید ریسک می کنند و یا مرتبا و به دفعات زیادی ترید می کنند. شما باید میزان مبلغی را ترید کنید که در صورت از دست دادنش این مسئله برایتان قابل هضم باشد چرا که در هر تریدی این امکان هست که شما ضرر کنید. بله ترید بر اساس استراتژی پرایس اکشن شانس بالایی برای موفقیت دارد ولی شما هرگز با اطمینان نمی دانید که کدام تریدتان موفق و کدام منجر به ضرر خواهد شد در نتیجه شما باید بروی هر تریدتان به شکل معقولی میزان ریسک را مدیریت کنید. دلیل اینکه تریدرها ریسک بیش از حدی را در هر ترید انجام میدهند و یا بیش از حد ترید می کنند توقعات غیر واقعی آنها از بازار است. باید این مطلب را به جد مد نظر داشته باشید که قرار نیست شما به سرعت ثروتمند بشوید بلکه باید یک هدف گذاری برای سودگیری آهسته ولی پیوسته و مستدام از بازار را برای خودتان تعریف کنید و بعد در طول زمان و به مرور موجودی حسابتان را افزایش بدهید. اما متاسفانه بنظر میرسد که اکثر تریدرها این صبوری را ندارند و در نتیجه دچار چرخه ای از تریدهای احساسی میشوند که نتیجه اش مشخص است.

بعد از اتمام ترید

بعد از اینکه از تریدی خارج شدید (چه سود و چه ضرر) باید نتایج تریدتان را دقیقاً ضبط و ذخیره کنید اینکه چه اتفاقی افتاد و به اصطلاح یک ژورنال ترید داشته باشید (در این مورد بعدا یک مقاله اختصاصی ارایه خواهد شد) داشتن یک ژورنال ترید اهمیت دارد چون باعث می شود که بتوانید یک روال برای ثبت و ضبط و بررسی نتایج تریدهایتان داشته باشید و از مزایای آن اینکه در آن یکسری از ویژگی های شخصیتان نظیر نظم و یا فقدان دسیپلین در تریدهایتان را می توانید شناسایی کنید. همانطورکه می بینید برای ترید در مارکت پروسه پیچیده ای ندارم .فقط یه منطق ساده ترکیبی از نظم و درک و بینشی از مهارتهای تکنیکی و استراتژی های ترید است. شما هم بعد از اینکه مدتی استراتژی های ترید پرایس اکشن را تمرین کردید می توانید با توسعه درک تکنیکالتان از این استراتژی ها، روش شخصی خودتان را که با آن راحت تر هستید ایجاد کنید و این امر باعث می شود که با سهولت بیشتری فقط ست آپ ها و وضعیت های کاملاً واضح و مشخص، مشابه نمونه پین باری که در چارت پوند دیدید را برای ترید انتخاب کنید.

نویسنده: نایل فولر

مترجم: ساسان امیری

به ست آپ (چیدمان) پین بار شکل گرفته درچارت فوق دقت کنید. بعد از اینکه تشخیص دادم بازار دارای روند است و یا دچار حالت ساید و رنج شده است و خطوط اصلی مقاومت روبروی چارت را ترسیم کردم، حالا به دنبال مشاهده سیگنالهای بدیهی و واضح پرایس اکشن شکل گرفته در چارت می گردم. دوست دارم تا جایی که ممکن است همجهت با روند ترید کنم و شروع همراهیم با ترند از سطوح مقاومتی هم جهت با روند باشد اما گاهی اوقات در بازار روندی شکل نگرفته که در این زمانها می توانیم به دنبال شناسایی تریگرهای پرایس اکشن در نزدیکی سطوح مقاومتی اصلی باشیم. در این حالت می توانیم در بازارهای ساید هم بر اساس ست آپ های پرایس اکشن ترید کنیم و یا بطور کلی اقدام به تریدهای کانتر ترند (ضد روند) نماییم. (مثال این مقاله مربوط به یک وضعیت است که در آن روند شکل گرفته است در مقاله ای دیگر وضعیت ترید در بازارهای ساید بررسی خواهد شد). در مثال ست آپ پین بار جفت ارز پوند دلار (چارت فوق) در بازار شاهد شروع یک روند نزولی هستیم و کراس مووینگ های 8 و 21 هم موید این امر هستند و همچنین میبینیم که اخیرا بازار از حالت ساید و خنثی شروع به ریزش کرده است. پین بار شکل گرفته همزمان با روند جاری نزولی ایجاد شده و در برخورد با ساپورت قبلی و مقاومت فعلی در نرخ 1.5900 قرار دارد و چون این پین بار تمامی شرایط لازمه در پلن معاملاتی مرا برای یک سیگنال ایده آل را شامل می شد تصمیم به ترید بر اساس این تریگر خوب پرایس اکشنی گرفتم.

به ست آپ (چیدمان) پین بار شکل گرفته درچارت فوق دقت کنید. بعد از اینکه تشخیص دادم بازار دارای روند است و یا دچار حالت ساید و رنج شده است و خطوط اصلی مقاومت روبروی چارت را ترسیم کردم، حالا به دنبال مشاهده سیگنالهای بدیهی و واضح پرایس اکشن شکل گرفته در چارت می گردم. دوست دارم تا جایی که ممکن است همجهت با روند ترید کنم و شروع همراهیم با ترند از سطوح مقاومتی هم جهت با روند باشد اما گاهی اوقات در بازار روندی شکل نگرفته که در این زمانها می توانیم به دنبال شناسایی تریگرهای پرایس اکشن در نزدیکی سطوح مقاومتی اصلی باشیم. در این حالت می توانیم در بازارهای ساید هم بر اساس ست آپ های پرایس اکشن ترید کنیم و یا بطور کلی اقدام به تریدهای کانتر ترند (ضد روند) نماییم. (مثال این مقاله مربوط به یک وضعیت است که در آن روند شکل گرفته است در مقاله ای دیگر وضعیت ترید در بازارهای ساید بررسی خواهد شد). در مثال ست آپ پین بار جفت ارز پوند دلار (چارت فوق) در بازار شاهد شروع یک روند نزولی هستیم و کراس مووینگ های 8 و 21 هم موید این امر هستند و همچنین میبینیم که اخیرا بازار از حالت ساید و خنثی شروع به ریزش کرده است. پین بار شکل گرفته همزمان با روند جاری نزولی ایجاد شده و در برخورد با ساپورت قبلی و مقاومت فعلی در نرخ 1.5900 قرار دارد و چون این پین بار تمامی شرایط لازمه در پلن معاملاتی مرا برای یک سیگنال ایده آل را شامل می شد تصمیم به ترید بر اساس این تریگر خوب پرایس اکشنی گرفتم.

خروج از یک پوزیشن احتمالا یکی از مشکل ترین جنبه های ترید است و چیزی است که در گذر زمان در این حوزه بهتر می شوید. بزرگترین مشکل تریدرها در زمینه خروج، عدم خروج به موقع به امید گرفتن سود بیشتر است .تریدر طمع کاری نباشید سودتان را بر اساس یک ریسک ریوارد 1:2 یا بیشتر بگیرید البته می توانید پوزیشنتان را تریلینگ کنید و بر اساس تحلیلتان برای گرفتن سود بیشتر اقدام کنید. فقط به دام این بازی نیافتید که تارگتی را تعیین کنید و بعد وقتی قیمت به آن نزدیک شد مرتبا تارگت را به امید سود بیشتر جابجا کنید و فکر نکنید که همیشه بازار در جهت سود بیشتر ما تا ابد حرکت خواهد کرد.

خروج از یک پوزیشن احتمالا یکی از مشکل ترین جنبه های ترید است و چیزی است که در گذر زمان در این حوزه بهتر می شوید. بزرگترین مشکل تریدرها در زمینه خروج، عدم خروج به موقع به امید گرفتن سود بیشتر است .تریدر طمع کاری نباشید سودتان را بر اساس یک ریسک ریوارد 1:2 یا بیشتر بگیرید البته می توانید پوزیشنتان را تریلینگ کنید و بر اساس تحلیلتان برای گرفتن سود بیشتر اقدام کنید. فقط به دام این بازی نیافتید که تارگتی را تعیین کنید و بعد وقتی قیمت به آن نزدیک شد مرتبا تارگت را به امید سود بیشتر جابجا کنید و فکر نکنید که همیشه بازار در جهت سود بیشتر ما تا ابد حرکت خواهد کرد.